令和元年12月12日に与党より令和2年度の税制改正大綱が公表されました。

通常のスケジュールでいくと、国会での審議を経て、3月末の国会承認、4月1日の法律施行となる見込みです。

今回は、令和2年度税制改正大綱のうち、不動産に関するものを、ポイントを絞って解説させて頂きます。

(1)長期間低未利用土地等の特別控除の創設

個人が、長期間にわたり利用されていない低未利用土地を譲渡した場合において一定の要件を満たすときは長期譲渡所得から100万円が控除される税制措置が創設されます。

ただし、適用期限としては、令和4年12月31日までの譲渡に限られます。

また、適用開始時期については土地基本法等の一部を改正する法律(仮称)の施行日ないしは令和2年7月1日のいずれか遅い日とされており、現時点では明らかにされていません。

本制度の留意点としては、以下の通りです。

①市区村長の確認要件(譲渡側、譲受側の双方において確認が必要)

②所有期間要件(譲渡する年の1月1日において所有期間が5年超であること)

③対価要件(500万円以下であること。建物と一体で譲渡する場合には、建物の譲渡対価と併せて500万円以下である必要あり)

④譲渡先要件(売主の配偶者その他の売主と一定の特別の関係がある者に対する譲渡でないこと)

注意点としては、譲渡側、譲受側の双方で市町村長の確認が必要なことです。譲渡側で市町村へ確認を取っていたにも関わらず、譲受側の手続きが済んでいなかったため、当該特例が使えない、といった可能性があるかもしれません。

また、もともと一筆の土地を分筆した場合には連続で使えないため、適用期限の延長がなされなければ、分筆した土地の利用については一度きりしか使えない、という注意点があります。

(2)配偶者居住権に関する譲渡の取り扱い

配偶者居住権については配偶者の死亡後も、もう一方の配偶者が引き続き住むことができるように、という趣旨のもと、民法が改正され、令和2年4月1日以後の相続より遺言や遺産分割で新たに設定することが可能となりました。

それに伴い、平成31年度の税制改正で配偶者居住権の相続時の評価の取り扱いが明らかにされました。

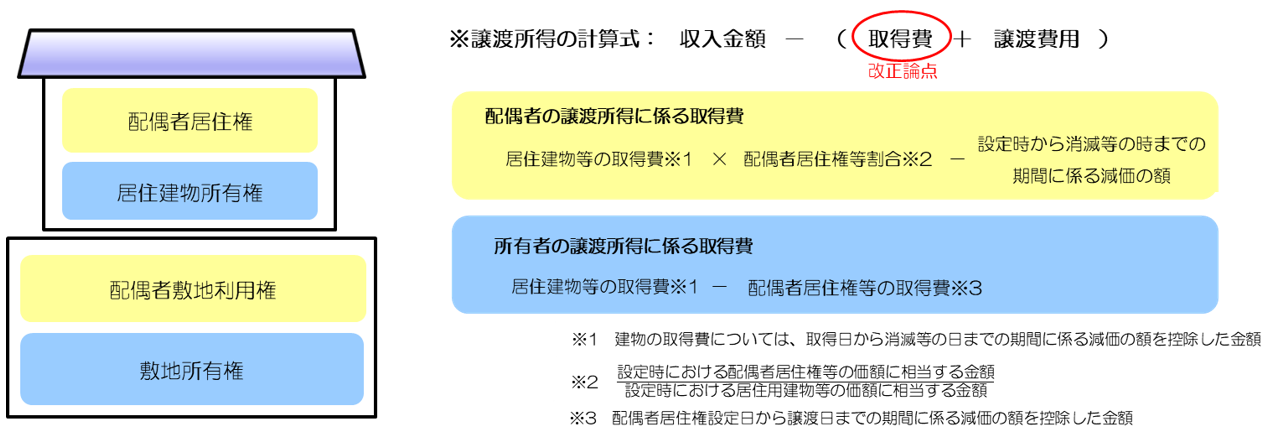

今回の改正案では配偶者居住権の売買、ないしは配偶者居住権付きの土地建物を売買した場合の取得費の取り扱いについて明記されています。

算出方法については以下の図解の通りですが、配偶者居住権の権利者と所有者で土地建物全体にかかる取得費を配分する形となります。

適用時期については配偶者居住権の施行日と併せて、令和2年4月1日以後の譲渡となります。

なお、配偶者居住権は元の所有権者に対してのみ合意解除することが可能であるため、合意解除を行った場合に対価を受け取り、譲渡所得が生じたとしても居住用財産の譲渡の場合の3,000万円控除は適用できないものと考えられます。

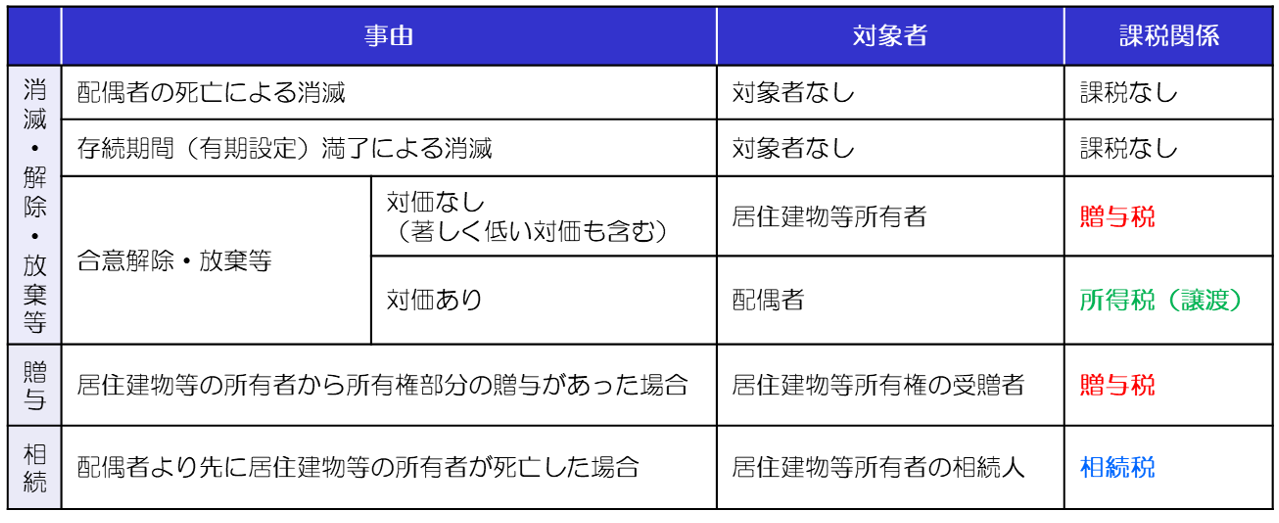

また、併せて昨年の税制改正以後、国税庁から発表された配偶者居住権の設定や解除に伴う課税関係の取り扱いも要注意です。

課税関係の取り扱いをまとめた図は以下の通りです。

今後の相続実務においては配偶者居住権を活用した二次相続対策や遺産分割対策が数多く出てくるかと思います。

特に二次相続において配偶者居住権は消滅することとされているため、一次相続時に敢えて配偶者居住権を設定し、配偶者の税額軽減を活用する二次相続対策が行われるものと見込まれます。

今後の相続実務において大注目の内容となります。

(3)居住用賃貸建物の取得に係る仕入税額控除の適正化

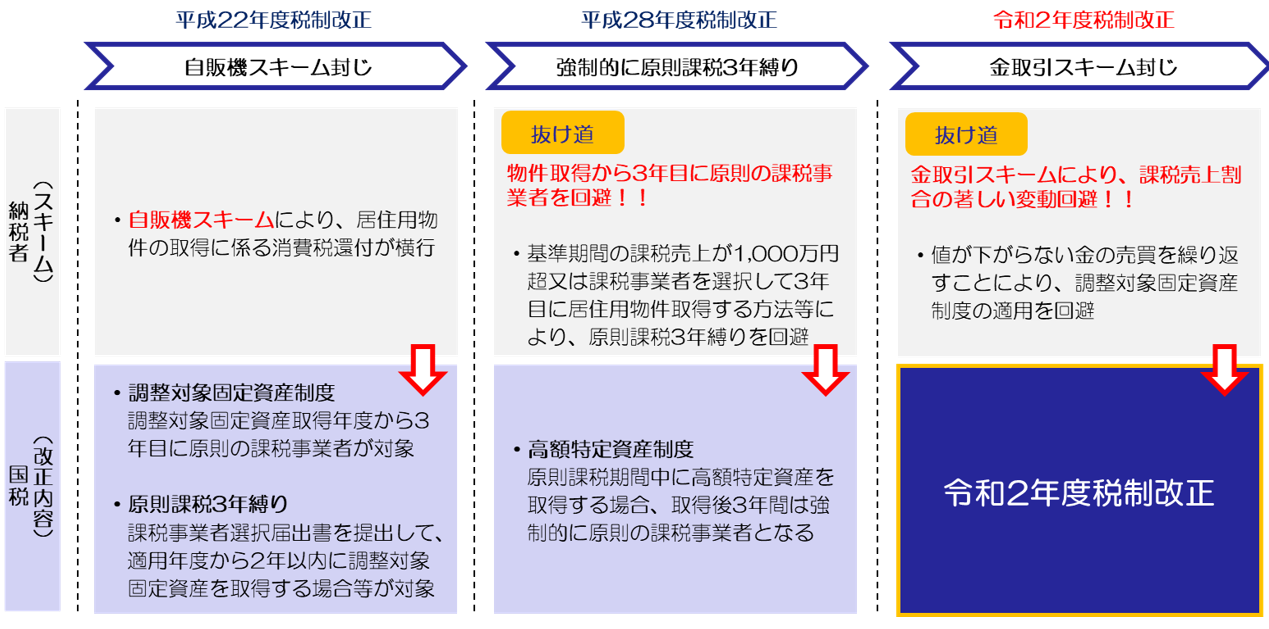

居住用賃貸建物の仕入税額控除については、長らく国と納税者とのいたちごっこが続けられてきました。

平成28年度税制改正において高額特定資産制度が設けられ、収束したかと思われたものの、短期間で金売買を繰り返し、調整対象固定資産の調整を意図的に回避するスキームが行われてきました。

過去の還付スキームの変遷は以下の通りです。

このような中、今回は抜本的な改正が行われることとなりました。

今回の改正案においては、居住用賃貸建物の課税仕入については仕入税額控除の適用が認められなくなることとなりました。令和2年10月1日以後の居住用賃貸建物の課税仕入から適用となります。

ただし、同日以後の課税仕入であっても令和2年3月31日までに締結した契約に基づくものは改正前の取り扱い(=仕入税額控除可能)となります。

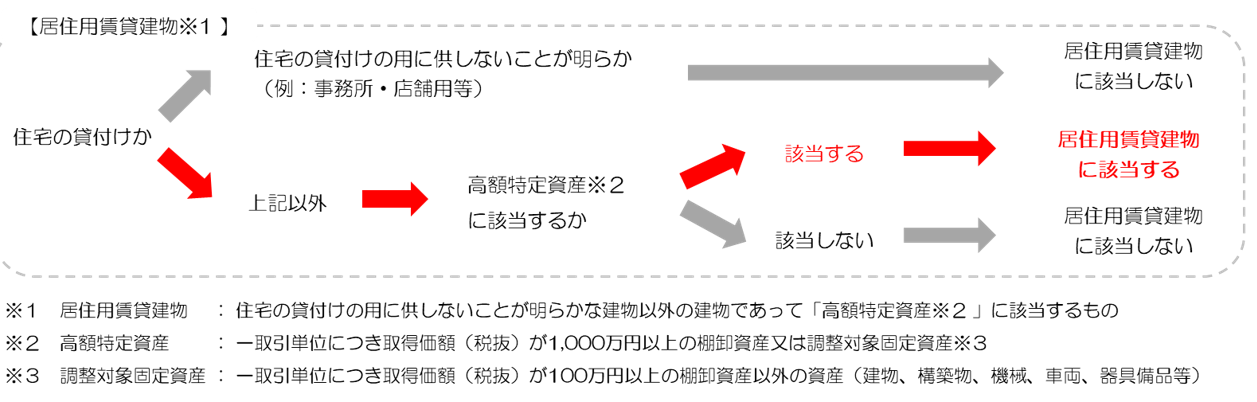

居住用賃貸建物の定義は以下の通りです。

なお、こちらの改正により購入時に仕入税額控除が認められなかった居住用賃貸建物につき、3年を経過する日の属する課税期間の末日までの間に課税売上が生じる場合(居住用以外の用途に転用した場合又は譲渡する場合など)には、それまでの賃貸実績や譲渡対価に応じて計算した消費税が仕入税額控除可能となります。

・住宅の貸付けの用に供しないことが『明らかな』建物とはどのようなものか

・建物付属設備や構築物も仕入税額控除の制限の対象となるのか

・建物取得後にリノベーションをした結果、総額で高額特定取得資産に該当する場合は対象となるのか

・3年経過前に用途転用・譲渡した場合の具体的な計算方法はどのようなものか

など、現時点では不明な点も多く、今後の新たな情報が気になります。