はじめに

最近お客様から「不動産を売却して、そのお金で株式投資を始めようと思う。どう?」という質問を受けました。

そこで今回はそれぞれの違いを、主に個人の税金面を中心に解説します。

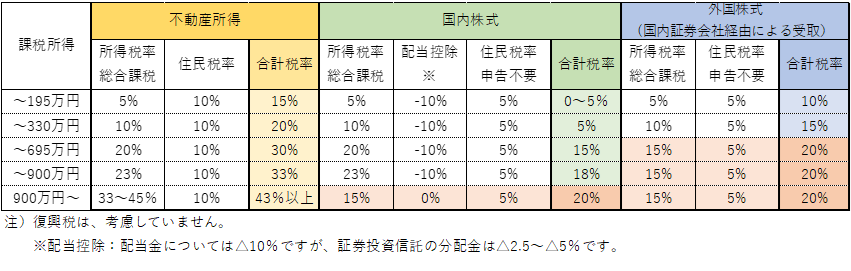

1、内容別の税金有利不利一覧

最初に結論を申し上げると次の通りです。

後段より、内容について説明します。

尚、上記一覧表で「不利」と判定される部分については、「法人」を活用する事で実務上対策を講じますが、今回はテーマが異なるため最小限の説明にとどめます。

2、投資におけるポイント3つ

投資とは何かを簡潔に申し上げると「最終的な手残りをいかに増大させるか」という事です。

そのために見るべきポイントは、大きく分けて次の3つが考えられます。

①毎年の運用益(利回り)

②資産形成(短期運用)

③資産形成(長期運用)

まず「毎年の運用益」とは、その投資が毎年いくらの現金を生んでくれるかという事です。株式投資であれば「配当金」、不動産投資であれば、「家賃収入から諸経費を引いた金額」となります。

次に「資産形成」とは、所有期間中における資産価値の変動により利益を上げる行為です。短期的売買による譲渡益を目的とする「短期運用」と、長期保有により含み益の増加を目的とする「長期運用」に分けられます。時価は基本的に需要と供給のバランスにより形成されます。購入時より売却時の時価が高いほど投資価値が高いと言えます。

上記の形態それぞれに税金が発生します。毎年の運用益には「所得税」が課せられます。売却により利益が発生すれば、「譲渡所得税」が課せられます。また売却せずとも所有した状態で相続が発生すれば「相続税」の課税対象です。

最終的な手残り財産を増やすためには、投資利益について、自分の場合はどのように税金が発生するかを知ることは重要です。

3、毎年の運用益に対する税金

毎年の運用益に関する税金は、基本的に高額所得者になるほど株式投資の方が不動産投資より有利になります。

毎年の運用益には、「所得税」が課税されます。所得税の計算は、所得の内容により「総合課税」と「分離課税」に分けられます。「総合課税」とは給与所得や事業所得等を合算して超過累進税率(5%~45%※+住民税10%)を乗じて計算します。超過累進税率は所得が高額になるほど税率が高くなります。「分離課税」とは他の所得と合算せずに一定の税率を乗じて計算します。(一部例外もあります。)

(※税率の表記について、復興税は考慮しておりません。以下同じ。)

不動産所得は「総合課税」により課税されます。これに対し配当金は、「総合課税」「分離課税(20%)」から有利選択が可能です。さらに国内株式においては「総合課税」について「配当控除」という優遇税制を受ける事ができます。

不動産所得の場合は、所得が330万円を超えると税率は30%となり、最大55%まで上昇します。(通常は、法人を利用して所得の分散により税率を下げます。法人実効税率は約25%程度です。)これに対し配当所得についてはどんな高額所得者であろうと最大でも20%の税率に抑えることができます。

(この事実は、以前から「金持ち優遇税制」として問題視されています。令和4年度の税制改正で岸田政権が是正に向けて働きかけましたが、諸々の事情により一部の改正に留まりました。今後の動向に注目です。)

一応不動産所得に有利な部分としては、支出を伴わない経費である減価償却費を計上できるため、減価償却が計上できる期間は税金が安くなるという点が挙げられます。しかし減価償却費の計上は、後述の「譲渡所得税」を結果として増加させる効果があるため、一概に不動産投資の有利な部分とは言い切れません。

4、譲渡時の税金

譲渡した場合の税金は、株式投資の方が不動産所得より若干有利です。

株式を譲渡した場合は、売却価格から取得費をさし引いた譲渡所得に対して、一律20%の税率(分離課税)により税金が課せられます。

不動産の場合も基本的に株式と同様です。売却価格から取得費及び譲渡経費を差し引いた譲渡所得について一律20%の税率で税金が発生します。ただし、取得後5年以内の譲渡については税率が39%と倍の税率により計算されます。

また、譲渡所得計算上の取得費について建物の場合は減価償却を差引いた金額となります。(この減価償却費自体は、上述の不動産所得の計算上すでに経費計上されています。)

少なくとも短期的な価格変動による利益を求めるのであれば、不動産投資よりも株式投資の方が向いていると言えます。(不動産で短期売買目的の運用をする場合は短期譲渡のペナルティのない法人での運用をお勧めします。)

5、相続時の税金

相続税については、資産家の人(お金持ちな人)ほど不動産投資の方が株式投資より有利になります。

上場株式の相続税評価額は基本的に相続発生時の時価によります。(厳密には相続発生日と相続発生日を含む前3か月の終値の平均の内、最も低い価格によります。急激な株価高騰時の救済策です。)相続発生時において時価1億円なら、評価額も大体1億円の評価になります。

不動産の相続税評価は実際の時価ではなく、国税庁ルールに基づき計算する事になります。計算の詳細は省略しますが、賃貸物件であれば時価の7割~5割位の評価になります。時価1億円であれば、評価額は7千万円~5千万円位の計算です。相続税率も超過累進税率(10%~55%)により計算しますが、高額物件であれば数千万円単位の相続税の節税効果も期待できます。(実務上は、相続開始前は個人で運用して相続発生後に法人に移して運用税率を下げる等の対策を講じます。)

相続税の発生する人は、ここは無視できないポイントです。

6、まとめ

今回は株式投資と不動産投資の税金面の違いを解説しました。

少なくとも相続税の発生する人は、不動産を売るにしても買うにしても相続税への影響は最低限確認しておいた方が良いと思います。

そのうえで、自分のライフスタイルや目的、さらにはご家族の意向もご考慮のうえ、自分に合った投資スタイルを見つけることが大切だと思います。

そのために、税理士含め専門家をご活用ください。

最後に、投資はあくまで自己責任でお願いします!